Nesse texto você conhecerá o Rio Log e verá que as relações entre os Estados e as empresas importadoras podem parecer conflituosas quando se faz uma análise sobre a alta carga tributária, burocracia e demais obstáculos com os quais os importadores se deparam ao operarem importações no Brasil.

No entanto, isso se apresenta em virtude de um objetivo comum dos dois personagens dessa relação: auferir maiores receitas.

E aqui é necessário falar do ICMS-Importação que liga essas duas pessoas jurídicas.

Para o Estado, quanto mais arrecada ICMS mais dinheiro ele terá à disposição para alocar como bem achar necessário.

Para a Empresa, quanto menos pagar ICMS mais terá a possibilidade de reduzir seus custos, poder passar seus produtos ou serviços mais baratos e assim, ser mais competitiva.

Acontece que como há vários Estado no país, existe uma disputa entre os mesmos, para atrair mais empregos, investimentos e riquezas.

Nesse artigo, falaremos sobre duas iniciativas: uma do Estado do Rio de Janeiro, que é o RioLog, e outra de Alagoas, que é o benefício fiscal de Alagoas.

Para uma boa escolha são necessários uma boa análise e um planejamento eficiente para determinar o que será melhor para a sua empresa importadora.

Essa escolha poderá fazer com que os lucros aumentem e possam ser utilizados para a expansão de suas atividades, captando mais e mais mercado.

Veremos mais à frente duas opções que se apresentam atualmente aos importadores para reduzirem seus custos de importação e aumentarem seus lucros.

QUAL A IMPORTÂNCIA DO ICMS PARA OS ESTADOS

O ICMS é um imposto de competência dos Estados e do Distrito Federal, por força do art. 155, inciso II da Constituição Federal.

É um imposto que incide sobre as operações relativas à circulação de mercadorias e sobre a prestação de serviços de transporte interestadual e intermunicipal, bem como sobre as prestações de serviços de comunicação.

O referido artigo da Lei Fundamental deixa claro que o ICMS será devido ainda que as operações e prestações se iniciem no exterior.

Fato é que esse imposto é a principal fonte de receita dos Estados, sendo fundamental para assegurar suas atividades básicas e manutenção das demais finalidades para as quais os mesmos foram criados.

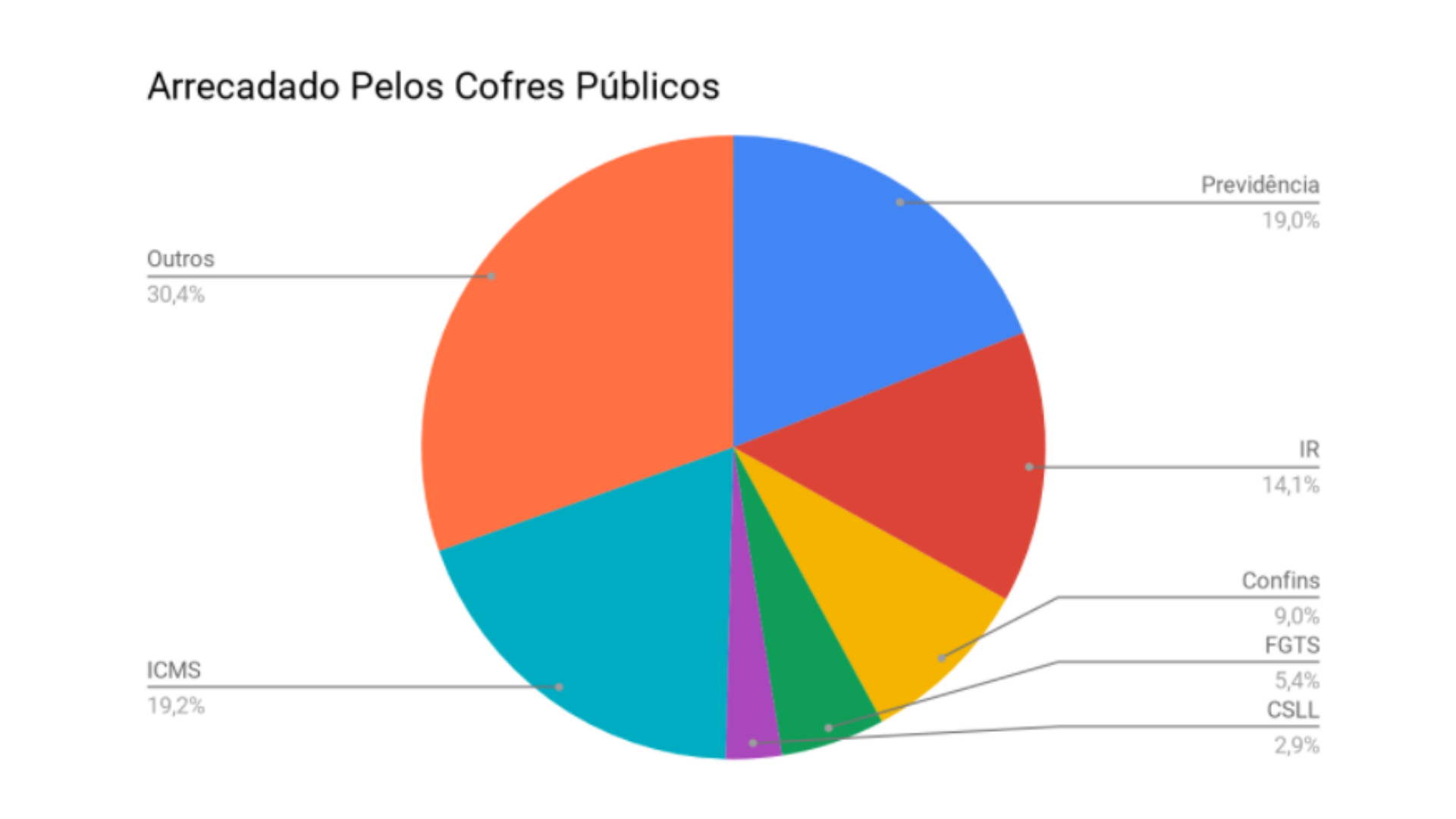

Segundo dados pesquisados por nós da XPOENTS, até o dia 09 de outubro de 2020 o Impostômetro indicava um total de R$ 1.563.974.900.000,00 (um trilhão, quinhentos e sessenta e três bilhões, novecentos e setenta e quatro milhões e novecentos mil reais), aproximadamente, do total já recolhido pelos cofres públicos.

Supremo volta a analisar ICMS na importação

Há, por enquanto, somente o voto do relator, o ministro Edson Fachin, que beneficia as empresas.

Desse total, apuramos que R$ 300.076.900.000,00 (trezentos bilhões, setenta e seis milhões e novecentos mil reais), aproximadamente, já haviam sido recolhidos de ICMS pelos Estados, dando um total de, aproximadamente, 19,2% do total arrecadado pelos cofres públicos, sendo a maior fatia entre todos os tributos.

No gráfico abaixo é possível observar que Previdência Federal vem logo atrás, com aproximadamente 19%, seguido do Imposto de Renda (14,1%), Confins (9%), FGTS (5,4%) e CSLL (2,9%), aproximadamente.

Além de ser muito importante para os Membros da Federação, o ICMS é um tributo de aplicação complexa, que cria uma grande burocracia para as empresas e estimula um clima competitivo entre os Estados, por possibilitar condições desiguais de competição.

Isso se dá como consequência de vários fatores:

- Posição geográfica

- Maior concentração populacional

- Proximidade com o litoral

- Infraestrutura

- Desenvolvimento regional

- Cultura

- Etc.

Assim, há uma competição entre os Governos estaduais que é estimulada pelas desigualdades acima citadas, fazendo com que os entes federativos ofereçam vantagens tributárias para atrair empreendimentos, dando origem a chamada “Guerra Fiscal”.

Concessões que podem ser questionadas pelos outros membros da federação que se sentirem lesados. No entanto, conforme veremos, o Regime Especial de Alagoas por sua natureza, não se trata de um benefício fiscal.

CONHEÇA O REGIME ESPECIAL DE ALAGOAS

O Regime especial de Alagoas foi adotado de modo inovador pelo Governo do Estado de Alagoas, com o intento de quitar os débitos judiciais que a Administração Estadual detinha para com os servidores públicos, ao passo que também incentivava a vinda de novos empreendimentos para o Estado. Saiba mais aqui sobre essa história.

Acontece que na prática, existe uma relação triangular entre o servidor público, o Estado e as empresas importadoras. Tudo devidamente alinhado com o que determina a Constituição e o Código Tributário Nacional.

Tendo em vista essa situação, a Lei Estadual nº 6.410/2003, regulamentada pelo Decreto nº 1.738/2003, criou um sistema que permite que a compensação desses créditos dos servidores com os débitos de ICMS das empresas importadoras.

De modo simples, o que ocorre é a compra do Crédito devido ao Servidor, que será adquirido por um valor menor do que seu valor real. O servidor oferecerá um deságio, que é a diferença entre o valor real do crédito adquirido e o valor pago por ele.

A adoção do regime especial permite que cerca de 20% dos custos com a operação sejam reduzidos.

E tem mais: não é necessário que o desembaraço aduaneiro ocorra no porto e aeroporto de Alagoas. Nem mesmo a mercadoria precisa transitar fisicamente pelo território Alagoano. Saiba mais clicando neste link.

O procedimento é relativamente simples, sendo necessário apenas, como custos iniciais, a abertura de uma filial no Estado, o aluguel de espaço em operador logístico e o aluguel mensal de uma sala comercial.

Para que possamos entender melhor a vantagem, imaginemos que uma empresa atualmente tem um custo de R$ 50.000,00 de ICMS. Com a adoção do regime especial de Alagoas, a economia que ela terá será de aproximadamente R$ 32.500,00, com o abatimento das despesas chegamos à uma economia de aproximadamente R$ 30.000,00.

Recapitulando, a empresa não desembolsará nada na entrada da mercadoria, pagará apenas 4% na saída e com um desconto e o produto não precisa nem cruzar o território alagoano.

Qual é a vantagem para o Estado? Ele recolherá o imposto de forma integral, de modo que não precisará quitar a dívida que teria com o servidor, além de atrair novos empreendimentos.

Há alguma vantagem para o servidor? Ele receberá uma parte do valor que seria devido pelo Estado e poderá fazer uso dele como bem entender.

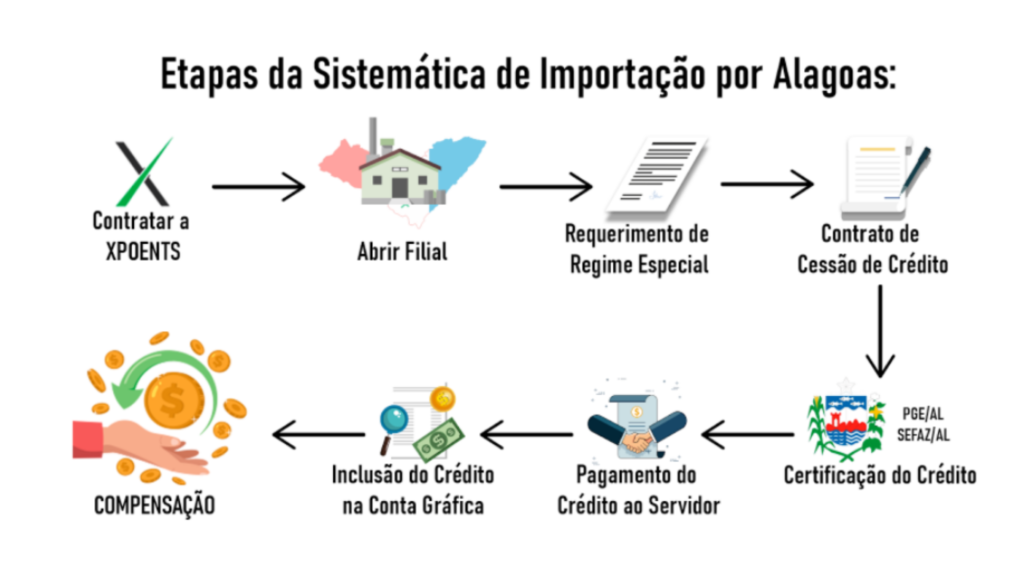

Sendo assim, o procedimento é simples. Entre em contato conosco, seguido pelo procedimento de abertura de filial, além de realizar o requerimento de regime especial, depois é só realizar a cessão de crédito e utilizá-lo para a quitação do débito tributário.

O QUE É O RIOLOG E O QUE É CONCEDIDO POR ELE?

No dia 25 de setembro de 2020, foi instituído o regime diferenciado de tributação para o setor atacadista, através da Lei nº 9025/RJ.

No seu art. 2º, são previstos dois incentivos fiscais, o primeiro se trata de um crédito presumido nas operações de saídas interestaduais, gerando uma carga tributária efetiva equivalente a 1,10%.

Já o segundo, se trata de um diferimento do ICMS nas operações de importação de mercadorias. Sendo assim, o pagamento será realizado na saída da mercadoria.

No entanto, são impostas uma série de restrições, a começar que para ser favorecido pelo diferimento o desembaraço da mercadoria dever ser promovido nos portos ou aeroportos do Estado do Rio de Janeiro.

Há ainda outros seis requisitos no art. 7º. O interessado deverá assegurar o recolhimento mensal mínimo equivalente à média aritmética de recolhimento do ICMS da operação própria adicionado do ICMS-ST e do ICMS-Importação nos últimos 12 meses anteriores à adesão ao regime, corrigida pela UFIR.

Ainda há mais, a empresa deve ter como objeto social exclusivo o comércio atacadista de mercadoria, devendo estar com cadastro regular junto à SEFAZ/RJ e também com a Dívida Ativa do Rio de Janeiro.

Mais ainda vai além, a empresa interessada não deverá ter efetuado vendas para contribuintes localizados no Estado do Rio de Janeiro por meio de estabelecimentos localizados em outros Estados.

Novos (e velhos) detalhes do ICMS na importação

Entenda, de maneira simples, o passo a passo para descobrir a real alíquota de ICMS que a sua empresa deverá pagar nas importações.

O último requisito trata sobre o transbordo ou fracionamento de pacotes maiores em menores, a importadora deve garantir que todas as operações ocorram no Estado do Rio de Janeiro.

Mas o art. 8º estabelece alguns critérios para caracterizar um estabelecimento atacadista, a começar que a empresa deverá possuir uma área de armazenagem e estocagem de produtos localizados no Rio de Janeiro, devendo ter, no mínimo, mil metros quadrados.

Deve apresentar movimentação de carga no local da armazenagem, gerar empregos diretos ou indiretos e renda no Estado, garantir que todas as mercadorias comercializadas no território fluminense sejam armazenados no Rio de Janeiro e deve implementar avanços tecnológicos, capacitação e inovação.

Além disso, de acordo com o art. 8º, § 3º, o estabelecimento deve contratar vendedor externo, encarregado de logística, conferente, separador, motorista e ajudante de caminhão.

Importar Por Alagoas é a Melhor Forma de Reduzir Custos de Importação

Como a Sistemática de Importação de Alagoas pode ajudar as empresas que importam para o seu ativo permanente a economizar até 20% do valor total de suas operações.

A lei prevê que esses cargos podem ser terceirizados, mas a empresa contratada para a terceirização deve ser do Estado do Rio de Janeiro.

O art. 18 ainda dispõe que a empresa beneficiada pelo regime diferenciado de tributação deve comprometer-se a manter o número de funcionário pelo prazo de 12 meses, que deve ser contado da data de adesão ao regime.

Já no art. 10, há uma série de vedações de acordo com o tipo de mercadoria comercializada. A utilização do regime tributário será vedada nas operações que tenham café, combustíveis, cigarro, produtos fármacos, energia elétrica, cacau, pimenta-do-reino, couro bovino, entre outros produtos.

Também não poderá fazer uso do regime diferenciado as operações que destinem mercadorias a pessoas físicas como consumidores finais.

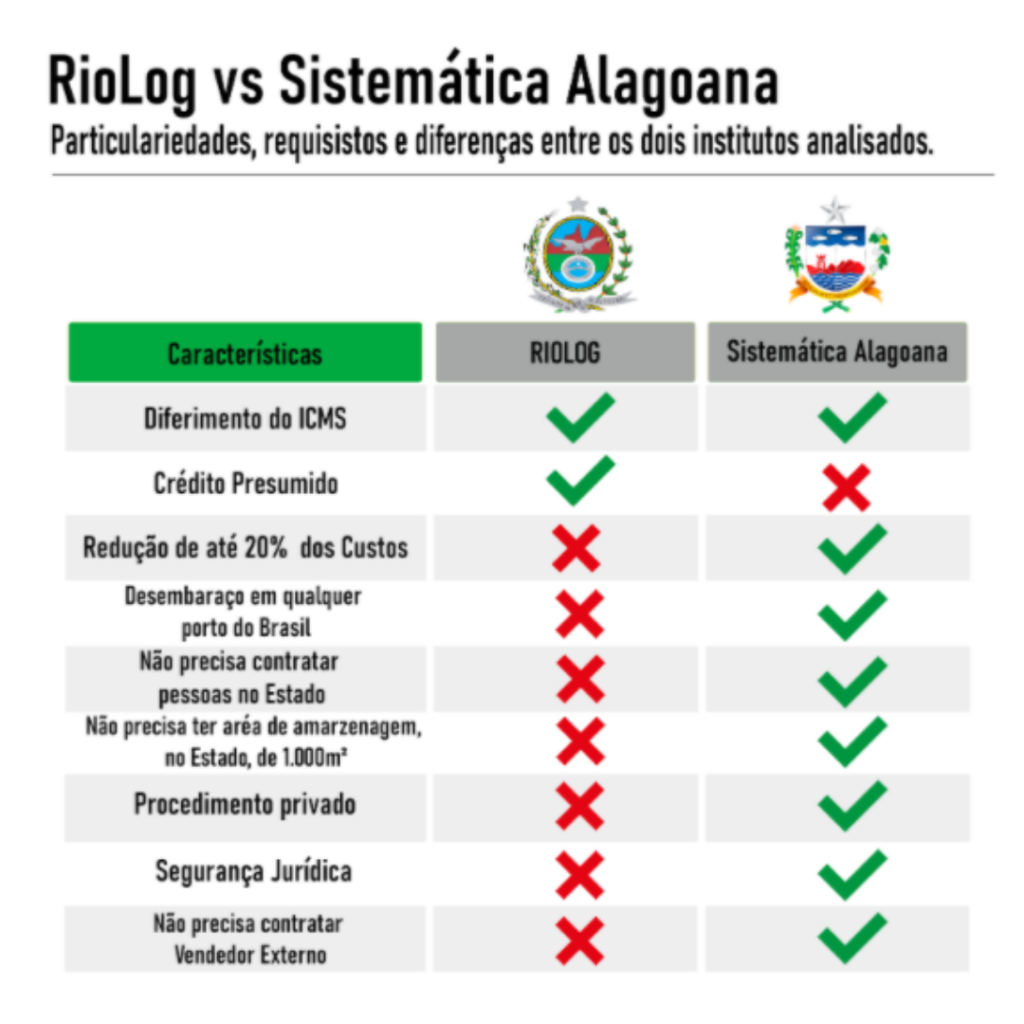

Agora que vimos alguns pontos sobre esses dois institutos, podemos fazer uma análise comparativa entre eles:

O primeiro ponto é sobre o seu alcance, e assim temos que o RioLog é mais restritivo, valendo apenas para as operações de importação realizadas através de despacho aduaneiro em porto ou aeroporto fluminense.

Por outro lado, nessa mesma questão, o benefício fiscal de Alagoas admite a possibilidade do despacho aduaneiro ocorrer em qualquer porto ou aeroporto do país, sem a necessidade da mercadoria entrar, de forma física, em território alagoano.

Quanto à contratação de mão de obra, o Regime Tributário Diferenciado do Rio de Janeiro requer que sejam contratadas uma série de pessoas, para mais variadas funções, ainda que de modo terceirizado.

Como melhorar o faturamento das empresas importadoras

Conheça a sistemática que fará sua empresa diminuir gastos desnecessários.

Já no regime especial de Alagoas, não há necessidade de contratar ninguém além dos já existentes nas operações realizadas habitualmente pela importadora.

Quanto à estabilidade e segurança jurídica, temos que o regime especial de Alagoas já existe à 17 anos beneficiando empresas que fazem uso dessa vantagem competitiva. Estimando-se hoje que o volume de crédito esteja em torno de R$ 20 bilhões, o que garante que o benefício vai durar por muitos anos.

Além disso, esse sistema de Alagoas não se trata de um incentivo fiscal, tendo em vista ainda que está amparada pela Constituição Federal e pelo Código Tributário Nacional.

Já o RioLog é extremamente recente que ainda poderá ser modificado e gerar prejuízos para as empresas, além de não ter provado uma verdadeira eficácia.

O regime especial de Alagoas pode auxiliar a sua empresa a avançar no mercado de modo competitivo, permitindo reduzir custos e assim avançar em novos investimentos.

Nós da XPOENTS estamos ansiosos para auxiliar sua importadora a aumentar seus lucros e continuar se desenvolvendo, com planejamento e responsabilidade.

Entre em contato conosco aqui, ou fale com um de nossos representantes através do número +55 82 3025.2408 ou do e-mail [email protected].

Importações de aço em alta pressionam mercado e exigem resposta estratégica de empresários

Mesmo com a tarifa de 25%, as importações de aço plano cresceram mais de 70% em maio, sobrecarregando portos e derrubando preços no mercado nacional.

Importação de Adubo Bate Recorde e Redireciona Mercado de Fertilizantes no Brasil

Mesmo com a alta nos preços, o Brasil importou 15,2 milhões de toneladas de fertilizantes entre janeiro e maio, o maior volume já registrado para

Dólar em Alta e Guerra no Oriente Médio: O Alerta Tributário para Empresários e Importadores Brasileiros

A recente alta do dólar e os desdobramentos da guerra entre Israel e Irã trouxeram instabilidade ao mercado internacional. Empresários e importadores brasileiros enfrentam aumento

Crise no Estreito de Ormuz: Impactos e Oportunidades para Empresários e Importadores Brasileiros

A tensão no Estreito de Ormuz, rota vital para o petróleo mundial, eleva os preços do combustível e encarece importações, afetando diretamente empresários e importadores

Congresso Mantém Isenção para FIIs e Fiagros: Alívio Tributário em Meio à Reforma

Em decisão estratégica, o Congresso derrubou o veto presidencial e manteve a isenção de FIIs e Fiagros na nova estrutura tributária do consumo. Empresários e

Conflito no Oriente Médio e Superquarta desafiam empresas importadoras

Com a escalada do conflito entre Irã e Israel e decisões simultâneas sobre juros no Brasil e nos EUA, o mercado global entra em zona